SaaS-ettevõtete väärtuse hindamine on olnud kui sõit Ameerika mägedel – kas nüüd jõuame tagasi normaalsusesse?

Tero Nummenpää

Translink Corporate Finance juhatuse esimees

www.linkedin.com/in/tnummenpaa

tero.nummenpaa@translinkcf.fi

Tehnoloogiaettevõtete väärtuse hindamine on viimasel paaril aastal olnud nagu sõit Ameerika mägedel! Allpool teen kokkuvõtte sellest, mis minu arvates ajavahemikus 2020. aasta sügisest 2021. aasta sügiseni toimus:

- Pikka aega püsinud ülimadalad (paljudes riikides 0%) intressimäärad, mis diskonteeritud rahavoogudel (DCF) põhineval hindamisel väärtustas pikaajalist kasvu. Näiteks 1000 ühiku suurune püsiv rahavoog aastas on 10% suuruse diskontomääraga väärt 10 000 ühikut, kuid 1% diskontomääraga 100 000. Ja kui lisada sellele kasv, on vahe veelgi suurem!

- Rahapoliitika lõdvendamine on teinud kapitali kättesaadavaks, isegi arvestamata USA-s külvatud “helikopteriraha”.

- Koroonaviirus suurendas nõudlust ja kasvu ning tõstis seeläbi ka väärtust paljudel tarkvara teenusena (SaaS) pakkuvatel ettevõtetel, mis pakkusid kodukontori töövahendeid (nt DocuSign, Zoom jm).

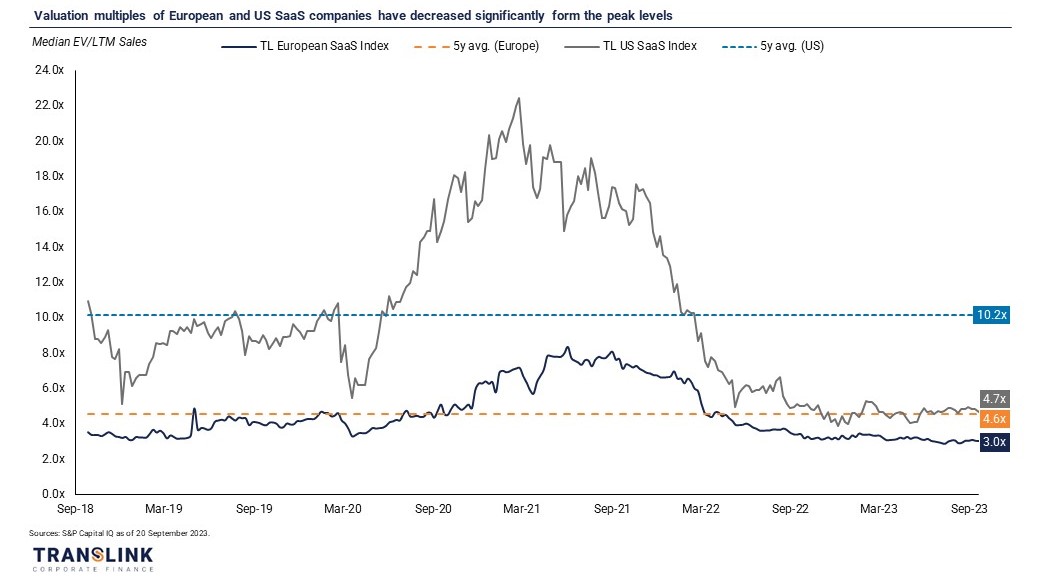

Aga 2021. aasta lõpus muutus järsku kõik: intressimäärad hakkasid tõusma, rahapoliitika muutus rangemaks ja pandeemia lõppes. Mõju SaaS-ettevõtete väärtustele näitab allpool olev graafik 1, mille koostamisel kasutasime meie Translink SaaS indeksit, et näidata ettevõtte väärtuse suhtarvu viimase 12 kuu käibekordajasse. Ma arvan, et võrdlus Ameerika mägedega ei ole olnud liialdus!

( Graafik 1)

Jagame selle kaheks, st USA vs Euroopa. Joonisel 2 on näha, et kõige rohkem olid üle hinnatud põhiliselt USA ettevõtete aktsiad. USA-s jõudis mediaan kuni 22-kordse käibeni, samal ajal kui Euroopas oli see 2021. aasta keskel 8-kordne. Kuigi tol ajal kasvasid USA ettevõtted tegelikult Euroopa ettevõtetest kiiremini, süüdistaksin selles efektis siiski rohkem “helikopteriraha”.

(Graafik 2)

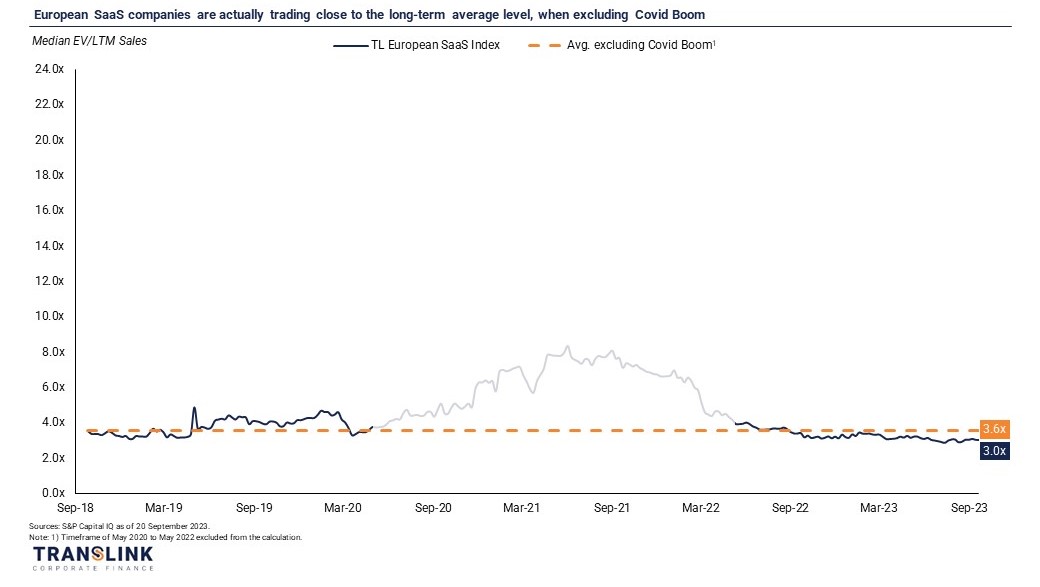

Esmapilgul tundub, et turul valitseb kohutav olukord: kordajad on tublisti alla oma viie aasta keskmist. Jah, võib-olla küll, aga kui lahutada sellest pandeemiabuumi mõju, näeme hoopis teistsugust pilti. Joonisel 3 on toodud andmed, kus keskmise arvutusest on välja jäetud pandeemiabuum (2020. aasta mai kuni 2022. aasta mai).

(Graafik 3)

Graafikult 3 on kohe näha, et oleme väga lähedal pikaajalise keskmise väärtuse kordajale. Oleks üsna optimistlik oodata lühiajaliselt kordaja kiiret tõusu oluliselt kõrgemale tasemele – niikaua kuni intressimäärad jäävad 4-5% vahele, on tõenäoliselt tegemist kordaja õige tasemega. Eespool toodud graafikutel on toodud ainult umbes 130 ettevõtte mediaannäitajad. Ja mediaan tähendab ju seda, et pooltel ettevõtetel on sellest madalamad kordajad ja pooltel kõrgemad. Muidugi on selge, et iga ettevõte väärtuse leidmisele tuleb läheneda individuaalselt, kasutades hindamismeetodit, mis võtab arvesse ettevõtte äritegevuse spetsiifikat – SaaS-ettevõtte puhul on analüüsitavateks näitajateks tüüpiliselt kasvumäär, ärikasumi ja kulumi summa (EBITDA), NRR, kliendi saamiseks tehtav kulu viimase 12 kuu jooksul (CAC/LTM) ja churn, aga ka KPId ja muud ärielemendid.

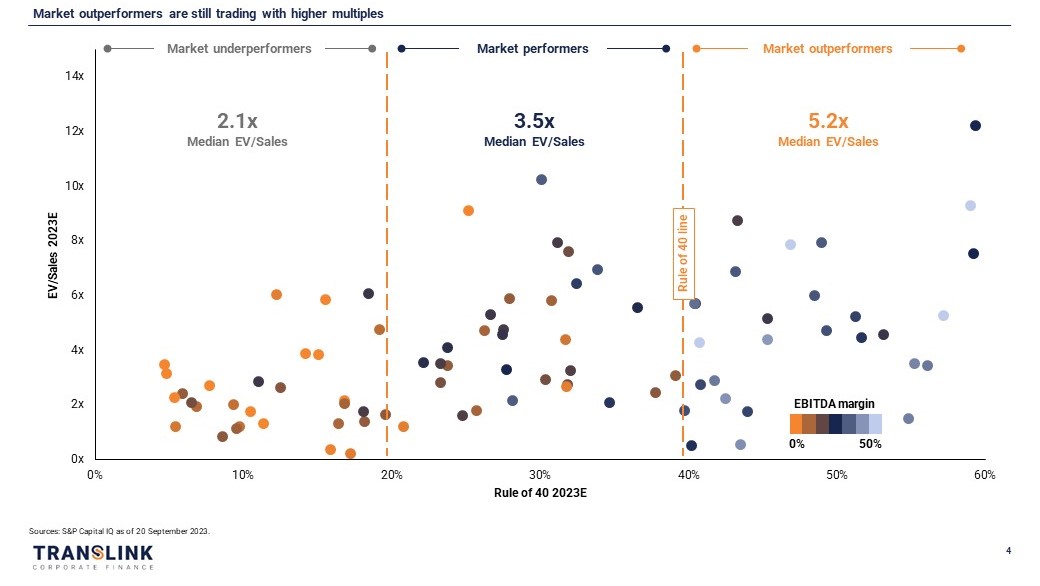

Vaatame veel lähemalt ettevõttespetsiifilisi hindamiskordajaid. Hindamiskordajaid saab selgitada kõige paremini „40 reegliga“, mis on käibe kasvumäära ja EBITDA marginaali summa. Joonisel 4 on näidatud, kuidas jaotuvad meie Translinki SaaS indeksis olevad ettevõtted sellel reeglil põhinevate hindamiskordsete alusel. Selgelt on näha positiivset korrelatsiooni ettevõtte väärtuse ja käibekordaja suhtarvu ning „40 reegli“ vahel. Pöörake tähelepanu, et sellel graafikul on ettevõtte väärtuse ja käibekordaja suhtarv ning „40 reegel“ tulevikku suunatud, põhinedes 2023. aasta hinnangutel.

(Graafik 4)

Eespool mainisin, et kõrgemad intressimäärad vähendavad tulevaste rahavoogude väärtust. Joonisel 4 oleme kasutanud ettevõtete tähistamiseks erinevaid värve sõltuvalt tema EBITDA marginaalist. Siit on näha, et turu keskmisest edukamatel ettevõtetel on suurem kasumlikkus, st kõrgemad kordajad. 2021. aastal see nii ei olnud – pigem vastupidi, sest kõige rohkem hinnati kasvunumbrit. Ka hinnangulised tulevased kasvumäärad on nüüd palju madalamad kui turu tipus.

Ja kuigi kasvuprofiili osakaal üldhinnangust võib olla väiksem kui 2021. aastal, on aastas 5% kasvava ettevõtte kordajad ikkagi väga erinevad selle ettevõtte omadest, mis kasvab 50% aastas. Väga tore on näha, et mõnede Eesti tehnoloogiaettevõtete kasv on jätkuvalt väga suur ja kiire! Kokkuvõttes võib öelda, et oleme kõikides aspektides tagasi normaalsuses: tehnoloogiaettevõtete kordajate mediaan on pikaajalise keskmise tasemel, kuid väga edukate ettevõtete kordajad on jätkuvalt kõrged!

Lõpuks üks märkus meie Translinki SaaS indeksi ja selle kohta, miks see erineb paljudest teistest indeksitest. Kuna tegeleme rohkem keskmise suurusega tehingutega (ettevõtte väärtus miljardite eurode asemel 10-200 miljonit eurot), oleme oma SaaS indeksis pannud suuremat rõhku keskmistele ja väiksematele ettevõtetele. Regionaalsetest osakaaludest: üle 35% on Põhjamaad, 25% on muu Euroopa, ainult 30% on USA ja umbes 10% on muud turud. Selle põhjuseks on see, et oleme valimist välja jätnud väga kõrge kapitaliseeritusega ettevõtted. Usume, et meie Translink SaaS indeks on parem hindamisvahend tüüpilisemate tehingute puhul ja meie peamistel, st Euroopa turgudel.